- Условия договора

- Правила

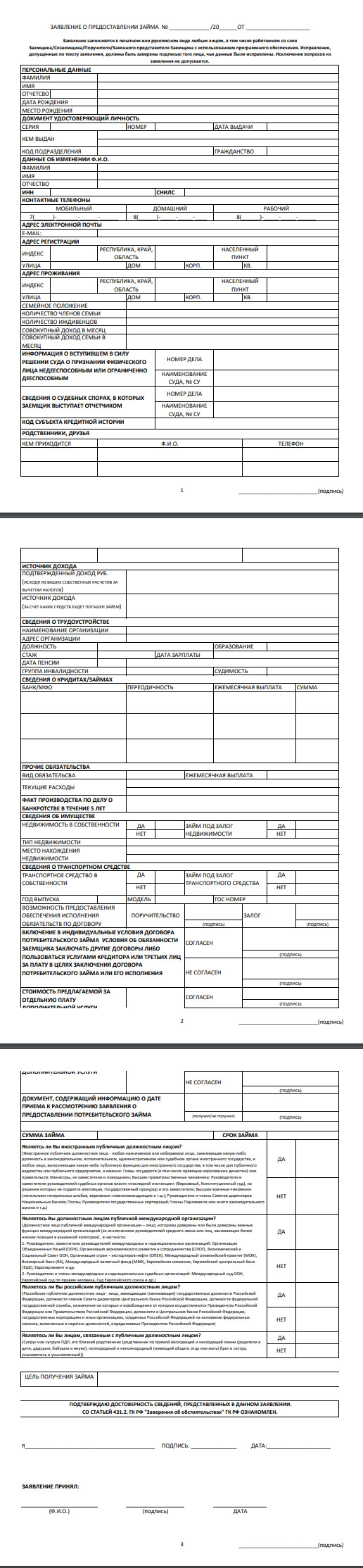

- Заявление на предоставление займа

- Базовый стандарт защиты прав

- Информация о способах и адресах направления обращений

- Досудебное урегулирование споров

- Положение о порядке разъяснения условий договора

- Рекомендации по включению в обращение информации

- Третьи лица

- Финансовый уполномоченный

- Информация ЦБ

- Базовые стандарты

- Место ведения деятельности, режим работы и контакты

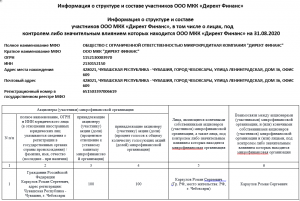

- Персональный состав органов управления ООО МКК «Директ Финанс»

- Информация о структуре и составе участников

- Устав

- Кредитные каникулы

ОБЩИЕ УСЛОВИЯ

ДОГОВОРА ПОТРЕБИТЕЛЬСКОГО ЗАЙМА

1. УСЛОВИЯ ВЫДАЧИ ПОТРЕБИТЕЛЬСКОГО ЗАЙМА

1.1. Займ выдается наличными денежными средствами в пунктах выдачи займов «Займодавца», либо путем перевода денежных средств на банковскую карту «Заемщика» по указанным им реквизитам.

2. ПОРЯДОК ПОГАШЕНИЯ ЗАДОЛЖЕННОСТИ ПО ДОГОВОРУ

2.1. «Заемщик» обязан вернуть займ в срок, указанный в п. 2 индивидуальных условий потребительского займа.

2.2. Обязательства «Заемщика» по настоящему договору обеспечиваются всем его имуществом, в соответствии с действующим законодательством Российской Федерации.

2.3. В соответствии с абзацем 2 ч. 1 ст. 394 ГК РФ, в случае нарушения «Заемщиком» условий настоящего договора «Займодавец» вправе взыскать с него убытки в полной сумме сверх неустойки.

3. ПРАВА, ОБЯЗАННОСТИ, ОТВЕТСТВЕННОСТЬ СТОРОН

3.1. «Займодавец» вправе проверять сведения, сообщенные «Заемщиком», запрашивать подтверждение у третьих лиц.

3.2. «Займодавец» вправе потребовать досрочного возврата всей оставшейся суммы задолженности при нарушении «Заемщиком» сроков внесения платежей, предусмотренных настоящим договором, а также при предоставлении «Заемщиком» ложной или недостоверной информации. 3.3 «Заимодавец» после заключения договора потребительского кредита (займа) обязан направить «Заемщику» не позднее семи дней с даты возникновения просроченной задолженности следующие сведения:

размер текущей задолженности «Заемщика» перед кредитором по договору потребительского кредита (займа);

даты и размеры произведенных и предстоящих платежей заемщика по договору потребительского кредита (займа).

3.4. «Займодавец» передает сведения о «Заемщике», определенных статьей 4 Федерального закона от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» в бюро кредитных историй.

3.5. «Заемщик» вправе по собственному усмотрению вернуть займ и проценты досрочно.

3.6. «Заемщик» вправе запрашивать информацию об остатке задолженности и сроках её погашения.

3.7. «Заёмщик» обязан уведомить «Займодавца» об изменении контактной информации (номера телефона, адреса электронной почты, адреса регистрации, адреса проживания и т.п.), используемой для связи с ним и согласованных с «Заемщиком» в договоре потребительского займа, об изменении способа связи «Займодавца» с ним в течение 3 (трех) рабочих дней с момента изменения таких данных.

3.8. «Заемщик» может быть привлечен к ответственности, предусмотренной законодательством Российской Федерации, в том числе уголовной за предоставление заведомо ложной информации в заявлении «Заемщика» – физического лица, в случаях невозврата займа и неуплаты других платежей по договору займа, когда его действия будут расценены, как мошенничество, либо злостное уклонение от погашения кредиторской задолженности.

4. ПРОЧИЕ УСЛОВИЯ

4.1. Все споры, разногласия и требования, возникающие из настоящего договора при не урегулировании между сторонами, будут передаваться на разрешение суда в соответствии с Законодательством Российской Федерации.

4.2. Каждый лист настоящего договора, а также все существенные исправления и дополнения в его тексте должны быть подписаны каждой стороной.

5. СРОК ДЕЙСТВИЯ ДОГОВОРА

5.1. Настоящий договор вступает в силу с момента предоставления «Займодавцем» денежных средств (займа) и прекращается надлежащим исполнением «Заемщиком» своих обязательств по договору.

5.2. Настоящий договор является конфиденциальным документом, составлен в двух экземплярах, каждый из которых имеет одинаковую юридическую силу: один — Заимодавцу, второй – Заемщику.

|

Займодавец: Общество с ограниченной ответственностью Микрокредитная компания «Директ Финанс» (ООО МКК «Директ Финанс») ОГРН: 1152130003970 ИНН: 2130152150 КПП: 213001001 Юридический адрес: г. Чебоксары, ул. Ленинградская, д.36,оф.609 Телефон: 8(8352) 228-555; 89176743393 р/с 40701810829040000020 ФИЛИАЛ «НИЖЕГОРОДСКИЙ» ОАО «АЛЬФА-БАНК» Кор/сч. 30101810200000000824 БИК 042202824

Директор

(подпись) МП |

Заемщик: ФИО: ____. ____. _________ года рождения, паспорт: серия ____ ____ № ____________ выдан ____________________________________________ ____. _____. 20_______ код подразделения: ______-______, адрес регистрации: ______________________ (субъект РФ) __________________________ (г., пгт., с., д, и т.п.) ___________________________ (ул., пр., бр, и т.п.) д. ________, корп. ________, кв. ______________ ИНН: СНИЛС: Телефон: л/с _______________________________, открытый в _____________________ ________________________ Кор/сч ________________________________ БИК __________________________________

____________ /__________________________________ (подпись) (ФИО) (полностью) |

| Приложение № 1 к приказу от 30.06.2023 № 1/2023 |

Правила предоставления микрозайма

1.1. Настоящие Правила предоставления потребительского займа (далее — Правила),

разработаны в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом

от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых

организациях», Федеральным законом от 21.12.2013 № 353-ФЗ «О потребительском кредите

(займе)», Федеральным законом от 30.12.2004 № 218-ФЗ «О кредитных историях», Базовым

стандартом защиты прав и интересов физических и юридических лиц — получателей финансовых услуг,

оказываемых членами саморегулируемых организаций в сфере финансового рынка,

объединяющих микрофинансовые организации, утвержденным Банком России 22.06.2017,

Базовым стандартом совершения микрофинансовой организацией операций на финансовом рынке,

утвержденным Банком России (Протокол № КФНП-2 от 19 января 2023 года), Уставом ООО МКК

«Директ Финанс» (далее – МКК), иными положениями действующего законодательства

Российской Федерации, и утверждены исполнительным органом МКК — директором.

1.2. Настоящие Правила предоставления микрозаймов и потребительских займов приняты в целях

укрепления финансовой стабильности МКК, содействия выявлению и предотвращению

злоупотреблений на финансовом рынке.

1.3. Настоящие Правила определяют порядок и условия предоставления микрозаймов и

потребительских займов МКК.

1.4. Копия настоящих Правил имеется во всех офисах, занимаемых МКК (в том числе ее

структурных подразделениях (при их наличии)), где осуществляется прием заемщиков

и оформление договоров, в месте, доступном для ознакомления с ними любого заинтересованного лица

(в том числе, лица, подавшего заявку на предоставление займа). Оригиналы Правил и

внутренних документов (на электронном или бумажном носителе), содержащих условия

и порядок выдачи микрозаймов, хранятся не менее 3 (трех) лет с момента

прекращения обязательств, либо со дня уступки прав требования по договорам микрозайма,

заключенным в соответствии с указанными внутренними документами.

1.5. Источником предоставления займов являются собственные средства МКК, а также иные источники, не

запрещенные действующим законодательством Российской Федерации.

1.6. МКК предоставляет заемные денежные средства на договорной основе, на принципах

возвратности, срочности и платности.

1.7. Микрозаймы выдаются под залог имущества в виде автотранспортных средств или

недвижимого имущества. Проверка наличия и оценки предметов залога, производится

по следующим ссылкам:

https://www.reestr-zalogov.ru/search?ysclid=lo8hp49r9t760877282

https://reestrgov.ru/reestr/74-36-0501007-1140

1. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ

Указанные ниже термины, будут иметь следующие определения:

Кредитор — Общество с ограниченной ответственностью Микрокредитная компания «Директ Финанс»

(сокращенное наименование ООО МКК «Директ Финанс»), ИНН 2130152150 ОГРН 1152130003970,

номер записи в государственном реестре микрофинансовых организаций № 1152130003970 от

23.06.2015, юридический адрес: 428021, г. Чебоксары, ул. Ленинградская, д. 36, офис 609,

предоставляющая или предоставившая потребительский заем некредитная финансовая организация,

осуществляющей профессиональную деятельность по предоставлению потребительских

займов, а также лицо, получившее право требования к заемщику по договору потребительского

займа в порядке уступки, универсального правопреемства или при обращении

взыскания на имущество правообладателя.

Заемщик — физическое лицо, обратившееся к кредитору с намерением получить,

получающее или получившее потребительский кредит (заем).

Потребительский заем — денежные средства, предоставленные кредитором заемщику на основании

договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с

осуществлением предпринимательской деятельности.

Клиент — лицо, с которым кредитор намерен установить деловые отношения по вопросу

предоставления ему микрозайма или потребительского займа и/или лицо, подавшее заявку на

предоставление займа.

Микрозаем — заем, предоставляемый займодавцем заемщику на условиях, предусмотренных договором

займа, в сумме, не превышающей предельный размер обязательств заемщика перед займодавцем

по основному долгу, установленный Федеральным законом от 02.07.2010 № 151-ФЗ

«О микрофинансовой деятельности и микрофинансовых организациях» (сумма основного долга

заемщика перед микрокредитной компанией по договорам микрозайма в случае предоставления

такого микрозайма (микрозаймов) не должна превышать пятьсот тысяч рублей).

Договор микрозайма — договор займа, сумма которого не превышает предельный размер

обязательств заемщика перед займодавцем по основному долгу, установленный Федеральным

законом от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых

организациях», заключаемый между заемщиком и кредитором, по которому кредитор передает во временное

пользование заемщику деньги, а заемщик обязуется возвратить кредитору сумму займа и уплатить

проценты на нее, в порядке и на условиях, предусмотренных данным договором.

Кредитная история — информация, состав которой определен Федеральным законом от 30.12.2004

№ 218-ФЗ «О кредитных историях» и которая хранится в бюро кредитных историй.

Субъект кредитной истории — физическое или юридическое лицо, которое является

заемщиком по договору займа (кредита), поручителем, принципалом, в отношении которого

выдана банковская гарантия или в пользу которого вынесено вступившее в силу и не исполненное в

течение 10 дней решение суда о взыскании с должника денежных сумм в связи с неисполнением им

обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи

либо алиментных обязательств и в отношении которого формируется кредитная история.

Заявление-анкета на предоставление займа — направленное в МКК волеизъявление

(заявление) лица, намеревающегося получить заем, выраженное путем

заполнения соответствующей бумажной формы и поданное непосредственно

сотруднику МКК собственноручно подписанная в офисе МКК в дни и часы работы МКК, и

оформленное в соответствии с требованиями настоящих Правил.

Индивидуальные условия договора займа — документ, в табличной форме договора займа, форма которого

установлена Приложением к Указанию Банка России от 23.04.2014 № 3240-У «О табличной форме

индивидуальных условий договора потребительского кредита (займа)», содержащий все

существенные условия займа и предложения Заемщика к Кредитору заключить Договор займа на

условиях, указанных в нем.

Общие условия договора потребительского займа — устанавливаются кредитором в

одностороннем порядке в целях многократного применения, которые размещаются Кредитором в местах

оказания услуг (местах приема Заявления-Анкеты на предоставление займа, в том числе в сети

«Интернет»).

Полная стоимость займа (ПСК) — выраженные в процентах затраты Заемщика по

получению, обслуживанию займа и погашения задолженности по займу, предусмотренные

договором, о которых заемщику известно на момент выдачи займа или изменений условий

договора потребительского займа.

График платежей — график, содержащий информацию о суммах и датах платежей денежных средств,

подлежащих оплате заемщиком, с указанием отдельно сумм, направляемых на погашение основного долга

по займу и сумм, направляемых на погашение процентов, а также общей суммы выплат заемщика в течение

срока действия договора, определенной исходя из условий договора, действующих на дату его

заключения.

Задолженность — все денежные суммы, подлежащие уплате заемщиком кредитору по

договору, включая сумму займа, начисленные, но не уплаченные проценты за пользование займом (далее

— проценты).

Платеж — сумма денежных средств, оплачиваемых в соответствии с графиком платежей

заемщиком в пользу кредитора за пользование займом.

Проценты — плата за пользование займом, определяемая с применением ставки в процентах годовых, в

размере и порядке, определенном в заявлении, которая начисляется со следующего дня от даты выдачи

займа и до дня полного возврата займа с учетом ограничений, установленных Федеральным

законом от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и

микрофинансовых организациях».

Личный кабинет – поддерживаемая кредитором информационная подсистема сайта,

представляющая собой персональную страницу заемщика, которая позволяет заемщику и

кредитору осуществлять дистанционное взаимодействие в электронной форме.

Сумма долга — общая задолженность заемщика перед кредитором по договору по истечении сроков платежа

по графику платежей — сумма займа и сумма процентов.

Информация об условиях предоставления, использования и возврата потребительского микрозайма –

информация, размещенная в местах оказания услуг, в том числе на официальном веб-сайте кредитора

(далее — в сети Интернет), соответствующая требованиям ст. 5 ч. 4 закона «О потребительском кредите

(займе)».

2. ПОРЯДОК ПОДАЧИ ЗАЯВЛЕНИЯ НА ПРЕДОСТАВЛЕНИЕ ЗАЙМА И ПОРЯДОК ЕГО РАССМОТРЕНИЯ

2.1. Предоставление займа осуществляется в порядке, указанном в настоящем разделе:

1. Собеседование с заемщиком;

2. Подписание клиентом согласия на обработку персональных данных;

3. Заполнение Заявления-анкеты на предоставление займа;

4. Встреча и собеседование с заемщиком (при необходимости по месту жительства клиента);

5. Экспертиза полученных данных и анализ финансового положения;

6. Принятие решения о выдаче займа или об отказе;

7. Уведомление клиента о принятом решении;

8. Заключение договора займа в случае положительного решения;

9. Выдача займа.

2.2. Заявка (заявление-анкета) на предоставление займа оформляется заемщиком путем

заполнения бумажной формы собственноручного подписания и передается сотруднику кредитора в офисе

кредитора в дни и часы работы МКК, Заявка оформляется в соответствии с требованиями настоящих

Правил. Для использования Личного кабинета Клиент сперва должен пройти процедуру

Регистрации и, при необходимости, проверку указанных в Профиле сведений.

2.3. К Заявке на предоставление займа (вне зависимости от продукта, в целях сокращения

времени рассмотрения заявки) клиенту рекомендуется предоставить нижеследующие документы:

Для физических лиц — резидентов РФ:

копия паспорта;

ИНН (при наличии);

СНИЛС (при наличии); Банковские реквизиты карты;

Справка из психоневрологического диспансера; Справка из наркологического диспансера.

При необходимости, в зависимости от суммы займа и возможной процентной ставке, кредитор

вправе запросить иные документы, в частности документы, подтверждающие размер и источники

доходов, копию трудовой книжки, документы, подтверждающие наличие в

собственности заемщика транспортного средства, недвижимого имущества.

С представленных клиентом документов сотрудник кредитора производит сканирование и снятие

копий.

2.4. При обращении заемщика, сотрудник кредитора разъясняет ему условия и порядок

предоставления потребительского займа, знакомит с перечнем документов, необходимых для

получения потребительского займа, доводит до заемщика информацию о статусе кредитора как

МКК, зарегистрированной в государственном реестре микрофинансовых организаций, о членстве в

саморегулируемой организации, финансовых услугах, о рисках, связанных с заключением и

исполнением получателем финансовой услуги условий договора об оказании финансовой услуги, и

возможных негативных финансовых последствиях при использовании финансовой услуги, о правах

получателя финансовой услуги при осуществлении процедуры взыскания просроченной

задолженности, о способах и адресах для направления обращений получателями финансовых

услуг, в том числе о возможности направления обращений в саморегулируемую организацию и в Банк

России, о способах защиты прав получателя финансовой услуги, включая информацию о

наличии возможности и способах досудебного урегулирования спора, предоставляет ему для

ознакомления все необходимые документы, объясняет содержание информации об условиях

предоставления, использования и возврата потребительского займа, а также содержание Общих

условий договора потребительского займа, отвечает на вопросы Заемщиков.

2.5. Требования к заемщику, которые установлены кредитором и выполнение которых является

обязательным для предоставления потребительского займа:

Для физических лиц:

— возраст заемщика от 21;

— гражданство Российской Федерации (необходимо наличие паспорта гражданина РФ);

— регистрация по месту жительства (постоянная регистрация (прописка));

— наличие открытого банковского счета в банке, расположенном на территории Российской Федерации

и/или платежной карты для получения денежных средств, или есть возможность получить сумму

займа иным способом, определенным Правилами;

— наличие постоянного источника дохода;

— наличие номера мобильного телефона и электронной почты с возможностью пользоваться ими;

— полная дееспособность лица (то есть отсутствие решения суда о признании его недееспособным или ограниченно дееспособным; отсутствие признаков, явно свидетельствующих о

неспособности лица в полной мере осознавать и контролировать свои действия);

— отсутствие задолженности (неисполненных обязательств) перед кредитором по ранее

принятым на себя заемщиком обязательствам;

— отсутствие инвалидности I-ой и 2-ой группы;

— отсутствие в момент подписания заявления и договора у заемщика состояния, когда он не способен

понимать значение своих действий или руководить ими.

2.7. Оформление согласия на обработку персональных данных и иных согласий на действия кредитора.

2.7.1. Заемщик, выступая в качестве субъекта персональных данных и субъекта кредитной

истории, путем подачи Заявления-анкеты на предоставление займа предоставляет кредитору свое

согласие на осуществление любых действий в отношении персональных данных заемщика для

целей получения Заемщиком финансовых услуг, оказываемых кредитором, в том числе

рассмотрения вопроса о возможности предоставления заемщику займа, заключения договора займа

и принудительного взыскания денежных средств, в случае неисполнения условий такого

договора, предоставления заемщику информации об услугах, оказываемых кредитором, а также

для оформления и систематизации результатов хозяйственной деятельности

кредитора, полученных в связи с заключением с заемщиком договора займа (далее — Согласие).

2.7.2. Заемщик дает Согласие в отношении своих персональных данных, включая фамилию, имя,

отчество, пол, гражданство, дату и место рождения, название и реквизиты документа,

удостоверяющего личность, данные водительского удостоверения, адрес регистрации по месту

жительства, адрес регистрации по месту пребывания, адрес фактического

проживания, идентификационный номер налогоплательщика, наименование и реквизиты работодателя или

учебного заведения, СНИЛС, контактные номера телефонов, адрес электронной почты, профессию, образование, семейное положение, данные о членах семьи, инвалидность, социальное

положение, доходы, имущественное положение, сведения о привлечении к уголовной, административной и гражданско-правовой ответственности, информацию о фактах рассмотрения

судом споров по договору займа и содержании резолютивных частей судебных актов, вступивших в

законную силу, иную информацию, официально полученную из государственных органов (далее

— Данные).

2.7.3. Согласие заемщика включает в себя, в том числе, право кредитора осуществлять

обработку данных (в том числе смешанную и автоматизированную), включая совершение без

ограничений следующих действий: сбор, систематизацию, накопление, хранение, уточнение

(обновление, изменение), использование, распространение (в том числе передача), обезличивание,

блокирование, уничтожение, объединение персональных данных в информационную систему

персональных данных и обработку персональных данных с помощью средств автоматизации либо без

использования средств автоматизации, с помощью иных программных средств, а также обработку

с помощью различных средств связи (почтовая рассылка, передача по каналам

телефонной и факсимильной связи, сети Интернет), передачу данных в Бюро кредитных историй, а также

государственные учреждения в случае необходимости совершения юридических действий, в том числе по

взысканию просроченной задолженности.

2.7.4. Согласие заемщика на обработку данных, в том числе хранение, персональных данных

предоставляется на срок, необходимый для достижения цели обработки персональных данных.

2.7.5. Согласие заемщика включает в себя, в том числе, согласие с тем, что получение

заемщиком у кредитора Данных, относящихся к заемщику, их уточнение, блокирование

и уничтожение допускается в случаях, установленных действующим законодательством на

основании письменного заявления заемщика в адрес кредитора и/или указанных выше третьих

лиц, которым передаются персональные данные, и что ответ на такое заявление

будет предоставлен ему посредством почтового отправления, электронных средств связи,

SMS- сообщений на адреса/номера телефонов, указанные заемщиком в Заявлении-анкете, либо

иным образом по выбору кредитора.

2.8. Получение заявления на предоставление займа не обязывает кредитора заключать

договор займа и/или предоставить займ.

2.9. После получения от заемщика всех необходимых для оформления Заявления-анкеты

документов кредитор информирует заемщика обо всех существенных условиях договора займа, в том числе

о возможности и порядке изменения его условий по инициативе кредитора и заемщика, о перечне и

размерах всех платежей, связанных с получением, обслуживанием и возвратом займа, с размером

процентов за пользование займом, полной стоимостью займа, полной суммой, подлежащей

выплате, а также с последствиями нарушения условий договора займа.

2.10. Если заемщик желает, чтобы займ был предоставлен ему посредством зачисления

денежных средств на его карту, заемщик предоставляет кредитору сведения о её реквизитах

(в частности, номер карты, срок ее действия), дополнительно к реквизитам карты заемщик

может дополнительно указать адрес электронной почты или номер телефона (для получения информации о

платеже).

2.12. Порядок и сроки рассмотрения Заявления-анкеты на предоставление займа.

2.12.1. Время рассмотрения вопроса о предоставлении займа, как правило, не должно

превышать от момента предоставления полного пакета документов и

исчерпывающей информации до принятия решения не менее 5 рабочих дней. Данный срок может быть

увеличен по решению кредитора при необходимости проведения дополнительных проверочных мероприятий.

По требованию заемщика ему предоставляется документ, содержащий информацию о дате приема к

рассмотрению его заявления о предоставлении потребительского займа.

2.12.2. При запросе кредитором дополнительных документов срок для принятия решения о выдаче займа

начинает истекать с момента предоставления запрошенных документов.

2.12.3. Сотрудник кредитора производит проверку документов и сведений, указанных в

предоставленных заемщиком документах и анкете, а также определяется его платежеспособность.

Сотрудник кредитора вправе проверить достоверность контактных данных заемщика посредством

совершения звонка на указанные им в анкете номера контактных телефонов.

2.12.4. Сотрудник кредитора определяет платежеспособность заемщика на основании

данных анкеты с использованием различных баз данных, включая Бюро кредитных историй,

доступ к которым кредитором производится на законном основании и без нарушения прав

заемщика.

2.12.5. По итогам рассмотрения заявления и иных документов (сведений), представленных

заемщиком, кредитор принимает одно из следующих решений:

— о заключении договора займа с заемщиком на сумму, запрошенную последним;

— об отказе от заключения договора займа с заемщиком на сумму, запрошенную последним, с

предложением заемщику заключить договор займа на меньшую сумму;

— об отказе от заключения Договора займа с Заявителем.

2.12.6. Решение доводится до Заявителя лично или посредством телефонного звонка и/или

SMS-сообщения на представленные им номера телефонов, а также в статусе заявки в личном

кабинете.

2.12.7. Кредитор вправе мотивированно отказаться от заключения договора займа, решение об отказе

от заключения договора займа принимается на основании комплексного анализа информации

о заемщике (включая информацию, полученную из Бюро кредитных историй). Заемщик вправе

получить полный текст мотивированного решения об отказе в предоставлении ему займа на

основании письменного обращения по месту нахождения кредитора.

2.12.8. В соответствии с законодательством Российской Федерации кредитор направляет

информацию о результатах рассмотрения заявления о предоставлении займа, об отказе

от заключения договора потребительского займа либо о предоставленном займе или его части в Бюро

кредитных историй.

2.12.9. Основания для отказа в предоставлении займа.

Кредитор вправе отказать в предоставлении займа по любому из следующих оснований:

• заемщик не соответствует требованиям, указанным в настоящих Правилах;

• заемщиком не предоставлены необходимые документы;

• документы, предоставленные заемщиком, не соответствуют

требованиям действующего законодательства Российской Федерации;

• информация, сообщенная о себе заемщиком, является недостоверной;

• заемщик имеет задолженность по договору займа, заключенному им

ранее с кредитором;

• предоставленные заемщиком сведения (документы) свидетельствуют

о низкой платежеспособности заемщика;

• у кредитора имеются сведения, что заемщик прежде допускал

нарушение кредитных (заемных) обязательств;

• кредитная история заемщика содержит сведения о случаях

несвоевременного погашения заемщиком кредитов (займов);

• заемщик не выполняет, либо не выполнял ранее действия, которые

он должен совершить на стадии подачи (рассмотрения) Заявления-анкеты о предоставлении займа;

• заемщик отказался от предоставления согласия на обработку

персональных данных;

• срок действия карты заемщика, реквизиты которой были предоставлены

кредитору, истекает раньше истечения срока возврата займа, выбранного заемщиком;

• у кредитора имеются основания полагать, что обязательства по договору

займа не будут исполнены заемщиком надлежащим образом, так как представленная

заемщиком информация свидетельствует о его возможной неплатежеспособности.

Изложенный перечень обстоятельств не является исчерпывающим. Причины отказа могут быть

иными.

3. УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ ЗАЙМОВ

3.1. Кредитор предоставляет займы при выполнении одновременно следующих условий:

• Лицо подало заявление на предоставление займа в соответствии с настоящими Правилами;

• Лицо, подавшее заявление на предоставление займа, предоставило кредитору все запрошенные

кредитором в соответствии с настоящими Правилами документы и

информацию;

• По результатам рассмотрения заявления на предоставление займа, кредитором принято решение о

заключении договора займа и заемщик согласился на предоставление ему займа на

предложенных ему кредитором условиях.

3.2. Условия займа устанавливаются индивидуально (согласно соответствующему Продукту) и указываются

в договоре займа.

3.3. Кредитор предоставляет займы в соответствии с действующим законодательством в валюте

Российской Федерации на основании договора займа.

3.4. Заем предоставляется наличными денежными средствами либо в безналичной форме.

3.5. Денежные средства выдаются (перечисляются) заемщику в день подписания

Индивидуальных условий микрозайма.

3.6. Выдача денежных средств подтверждается расходно-кассовым документом кредитора и/или

платежным документом на перечисление на счет заѐмщика.

3.7. Заемщик вправе отказаться от получения займа в любой момент до фактической

выдачи ему денежных средств.

3.8. Максимальный размер займа не может превышать 500 000 (пятьсот тысяч) рублей.

3.9. Максимальный срок, на который выдается заем, не должен превышать 365 дней

включительно.

3.10. Заем может быть погашен досрочно в любое время без предварительного уведомления Займодавца.

3.11. На момент заключения договора полная стоимость потребительского кредита (займа)

(далее – ПСК) не может превышать рассчитанное Банком России среднерыночное значение ПСК

соответствующей категории потребительского кредита (займа), применяемое в соответствующем

календарном квартале, более чем на одну треть. В случае существенного изменения рыночных

условий, влияющих на полную стоимость потребительского кредита (займа), нормативным

актом Банка России может быть установлен период, в течение которого

указанное ограничение не подлежит применению.

3.12. Процентная ставка за пользование денежными средствами устанавливается в

зависимости от вида микрозайма (процентная ставка по микрозаймам

может пересматриваться каждый квартал исходя из среднерыночного значения полной

стоимости потребительских кредитов (займов) по договорам потребительского

кредита (займа), заключенным микрофинансовыми организациями с физическими лицами,

рассчитываемого и публикуемого Банком России»).

3.13. Заемщик несет ответственность за неисполнение или ненадлежащее исполнение

условий договора займа в соответствии с действующим законодательством Российской

Федерации.

3.14. Сумма произведенного заемщиком платежа по договору займа в случае, если

она недостаточна для полного исполнения обязательств заемщика по займу, погашает задолженность

заемщика в следующей очередности:

1) задолженность по процентам;

2) задолженность по основному долгу;

3) неустойка;

4) проценты, начисленные за текущий период пользования займом;

5) иные суммы, причитающиеся кредитору в соответствии с законодательством Российской Федерации или

договором займа.

3.15. При нарушении заемщиком сроков возврата основной суммы долга и (или) уплаты

процентов по договору микрозайма кредитор вправе потребовать досрочного возврата

всей оставшейся суммы займа вместе с причитающимися по договору потребительского

кредита (займа) процентами и (или) расторжения Договора микрозайма.

В случае нарушения заемщиком условий договора займа в отношении сроков возврата

сумм основного долга и (или) уплаты процентов продолжительностью

(общей продолжительностью) более чем шестьдесят календарных дней в течение

последних ста восьмидесяти календарных дней кредитор вправе потребовать досрочного возврата

оставшейся суммы займа вместе с причитающимися процентами и (или) расторжения

договора займа, уведомив об этом заемщика способом, установленным договором, и

установив разумный срок возврата оставшейся суммы займа, который не может быть

менее чем тридцать календарных дней с момента направления кредитором уведомления.

В случае нарушения заемщиком условий договора займа, заключенного на срок менее чем

шестьдесят календарных дней, по сроку возврата сумм основного долга и (или) уплаты

процентов продолжительностью (общей продолжительностью) более чем десять календарных дней

кредитор вправе потребовать досрочного возврата оставшейся суммы потребительского кредита

(займа) вместе с причитающимися процентами или расторжения договора, уведомив об этом

заемщика способом, установленным договором, и установив разумный срок возврата оставшейся

суммы потребительского кредита (займа), который не может быть менее чем десять

календарных дней с момента направления кредитором уведомления.

3.16. К заемщику не могут быть применены меры ответственности за нарушение сроков

возврата основной суммы долга и (или) уплаты процентов, если заемщик соблюдал

сроки, указанные в последнем графике платежей по договору потребительского кредита

(займа), направленном кредитором заемщику способом, предусмотренным договором

потребительского кредита (займа).

3.17. Информация о наличии просроченной задолженности по договору займа направляется Заемщику

бесплатно способом и в срок, которые предусмотрены Договором потребительского кредита

(займа), но не позднее 7 (семи) дней с даты возникновения просроченной

задолженности.

3.18. МКК обязано известить заемщика об уступке права требования способом, указанным в договоре

займа, в срок не позднее 15 (пятнадцати) рабочих дней со дня уступки права требования.

4. ПОРЯДОК ЗАКЛЮЧЕНИЯ ДОГОВОРА ЗАЙМА И ПОРЯДОК ПРЕДОСТАВЛЕНИЯ ЗАЕМЩИКУ ГРАФИКА ПЛАТЕЖЕЙ

4.1. В случае принятия решения о предоставлении займа, кредитор предоставляет на согласование

заемщику Индивидуальные условия договора займа, содержащие в том числе график платежей.

4.2. Одновременно с передачей Индивидуальных условий, а также графика платежей

сотрудник кредитора сообщает заемщику информацию, достаточную для принятия обоснованного решения о

целесообразности заключения договора займа на предлагаемых условиях, в частности, сообщает заемщику

о необходимости внимательно проанализировать свое финансовое положение, учитывая,

в том числе, следующие

факторы:

— соразмерность долговой нагрузки заемщика с текущим финансовым положением;

— предполагаемые сроки и суммы поступления денежных средств для исполнения

своих обязательств по договору займа (периодичность выплаты заработной платы, получения

иных доходов);

— вероятность наступления обстоятельств непреодолимой силы и иных обстоятельств,

которые могут привести к невозможности исполнения своих обязательств по договору займа (в

том числе, потеря работы, задержка получения заработной платы и иных видов доходов по

не зависящим от заемщика причинам, состояние здоровья заемщика, которое способно негативно

повлиять на трудоустройство и, соответственно,

получение дохода).

4.3. Договор займа состоит из Общих и Индивидуальных условий займа, а также прилагаемому к ним

Графика платежей. Общие условия договора потребительского займа устанавливаются

кредитором в одностороннем порядке в целях многократного

применения.

4.4. Общие условия займа размещаются кредитором на информационных стендах по

месту нахождения кредитора и его обособленных подразделений (при наличии), а также на

сайте компании.

4.5. Индивидуальные условия займа и прилагаемый к ним график платежей, оформляются и подписываются

сторонами в 2 (двух) экземплярах, один из которых предоставляется заемщику, второй

кредитору.

4.6. Заключение договора займа осуществляется на основании Заявления-анкеты на

предоставление займа заемщику путем присоединения заемщика в целом и полностью к Общим условиям

договора займа в соответствии со статьей 428 Гражданского кодекса Российской Федерации

и посредством подписания сторонами Индивидуальных условий займа.

4.7. Перед заключением договора займа и выдачей денежных средств заемщику предоставляется

информация об условиях договора займа, о возможности и порядке изменения его условий по

инициативе кредитора и заемщика, о перечне и размере всех платежей, связанных с получением,

обслуживанием и возвратом займа, с нарушением условий договора займа.

4.8. Договор займа заключается сторонами только в случае, если сторонами достигнуто

соглашение по всем условиям договора займа.

4.9. Договор займа считается заключенным с момента передачи заемщику денежных средств и действует

до полного исполнения заемщиком своих обязательств перед кредитором.

4.10. Кредитор информирует заемщика о возможности запрета кредитору уступки

прав (требований) по договору займа третьим лицам.

4.11. Заемщик вправе сообщить кредитору о своем согласии на получение займа на условиях, указанных

в Индивидуальных условиях договора займа, в течение 5 (пяти) рабочих дней со дня предоставления

заемщику индивидуальных условий договора займа.

4.12. Кредитор не вправе изменять в одностороннем порядке предложенные

заемщику Индивидуальные условия договора займа в течение 5 (пяти) рабочих дней со дня их

получения заемщиком. По требованию заемщика в течении указанного срока кредитор

бесплатно предоставляет ему Общие условия договора займа

соответствующего вида.

4.13. В случае получения кредитором подписанных заемщиком Индивидуальных условий

договора займа по истечению 5 (пяти) рабочих дней, договор займа не считается

заключенным.

4.14. Кредитор осуществляет выдачу суммы потребительского займа,

указанную в Индивидуальных условиях договора займа, путем передачи денежных средств заемщику из

кассы кредитора или на банковский счет заемщика. Потребительский займ предоставляется в

рублях Российской Федерации.

4.15. После заключения договора займа кредитор обязан направлять заемщику в порядке,

установленном договором, следующие сведения:

— размер текущей задолженности заемщика перед кредитором по договору займа;

— даты и размеры произведенных и предстоящих платежей заемщика по договору займа;

— иные сведения, указанные в договоре займа.

4.16. Начисление процентов

4.16.1. Проценты за пользование потребительским займом начисляются на остаток суммы

потребительского займа со дня, следующего за днем получения займа, и до момента полного

погашения заемщиком обязательств по договору потребительского займа. Размеры начисленных процентов

за пользование займом, установлены графиком платежей к договору займа.

4.16.2. В случае нарушений Заемщиком обязательства по возврату суммы потребительского займа, в

установленный Индивидуальными условиями Договора займа срок, проценты, подлежат начислению с

даты, следующей за датой заключения договора займа и до даты фактического исполнения заемщиком обязательства по возвращению суммы займа и уплаты начисленных на эту сумму

процентов. Комиссия за предоставление потребительского займа не взимается.

4.16.3. После возникновения просрочки исполнения обязательства заемщика — физического лица

по возврату суммы займа и (или) уплате причитающихся процентов кредитор по договору

потребительского займа, срок возврата потребительского займа по которому не превышает один год,

вправе начислять заемщику — физическому лицу неустойку (штрафы, пени) и иные меры

ответственности только на непогашенную заемщиком часть суммы основного долга.

4.17. Предоставление займа через Личный кабинет на сайте

кредитора: в случае принятия решения об одобрении заявки заемщика в его Личном кабинете

автоматически формируется проект-оферта Индивидуальных условий договора. Индивидуальные

условия договора могут быть подписаны (акцептованы) заемщиком в течение 5 (рабочих) дней,

по истечение указанного срока подписание Индивидуальных условий договора

становится невозможным. В данном случае заемщик должен оформить новую

заявку в порядке, предусмотренном Правилами. В случае принятия решения об

одобрении заявки кредитор направляет проект-оферту в виде смс-сообщения на мобильное

устройство заемщика. Проект- оферта, содержит информацию о сумме займа, сумме к возврату,

условиях акцепта оферты заемщиком, а также гиперссылку на Индивидуальные условия

договора, распоряжение на погашение займа при пополнении счета телефона, политику

обработки персональных данных. Оферта (Индивидуальные условия договора) может быть

акцептована заемщиком в течение 30 (тридцати) минут в порядке, указанном в проекте-оферте

(путем выполнения конклюдентного действия, свидетельствующих о намерении заемщика заключить

договор займа на условиях, указанных в проекте-оферте (Индивидуальных условиях договора)),

по истечении указанного срока акцепт оферты (Индивидуальных условий договора) становится

невозможным. В данном случае заемщик должен

оформить новую заявку.

4.18. Заемщик обязан внимательно ознакомиться с текстом Индивидуальных условий договора и проверить

правильность всех указанных в них данных. В том случае, если проект-оферта

Индивидуальных условий договора содержит неверные или неточные данные, заемщик обязан

воздержаться от их подписания/акцепта. В таком случае, заемщик обязан внести необходимые

изменения в Профиль и повторно направить заявку кредитору (для займов, предоставляемых по

заявке) либо обновить сведения о себе, обратившись к Оператору связи, и повторно

направить заявку кредитору (для займов, предоставляемых по запросу). Кроме того, заемщик обязан

изучить Общие условия договора, которые также содержат юридически обязательные условия

договора займа.

Изучить содержание Индивидуальных условий договора займа, сумма займа по которому

предоставляется на лицевой счет, заемщик может на сайте кредитора. При внесении кредитором

изменений в данный документ новая редакция вступает в силу с момента ее размещения на сайте

кредитора.

4.19. Убедившись, что проект-оферта Индивидуальных условий договора не содержит

неточностей и соответствует его намерениям, заемщик подписывает/акцептует их и направляет

кредитору. Подписание/акцепт Индивидуальных условий договора заемщиком осуществляется путем

выполнения конклюдентных действий, свидетельствующих о намерении кредитора заключить

договор займа на условиях, указанных в проекте-оферте Индивидуальных условиях договора

(для займов, предоставляемых по запросу). Для того чтобы подписать/акцептовать и отправить

Индивидуальные условия договора для займов, предоставляемых по заявке, заемщик нажимает

виртуальную кнопку «Подписать» и вводит СМС-код в специальную интерактивную графу,

расположенную рядом с соответствующей виртуальной кнопкой, а для займов,

предоставляемых по запросу — выполняет конклюдентные действия, указанные в проекте-оферты,

полученной в смс-сообщении. СМС-код высылается в СМС-сообщении (SMS)

на зарегистрированный номер заемщика. Индивидуальные условия договора, сформированные в

Личном кабинете заемщика и подписанные с использованием СМС- кода, предоставленного тому же

заемщику, считаются подписанными простой электронной подписью (АСП) заемщика.

5. ВЗАИМОДЕЙСТВИЕ С ЗАЕМЩИКАМИ ПО ВЗЫСКАНИЮ ЗАДОЛЖЕННОСТИ

5.1. При совершении действий, направленных на возврат просроченной задолженности, кредитор

взаимодействует с должником, следующими способами:

— личные встречи, телефонные переговоры (непосредственное взаимодействие);

— телеграфные сообщения, текстовые, голосовые и иные сообщения, передаваемые по сетям электросвязи,

в том числе подвижной радиотелефонной связи;

— почтовые отправления по месту жительства или месту пребывания Должника.

5.1.1. Иные (не указанные в пункте 5.1. настоящих Правил) способы взаимодействия с

должником могут быть предусмотрены письменным соглашение между должником и кредитором. Должник

вправе в любой момент отказаться от исполнения соглашения, сообщив об этом кредитору

путем направления соответствующего уведомления через нотариуса или по почте

заказным письмом с уведомлением о вручении или путем вручения под расписку.

5.1.2. Направленное на возврат просроченной задолженности взаимодействие кредитора, с

любыми третьими лицами, под которыми понимаются члены семьи должника, родственники, иные

проживающие с должником лица, соседи и любые другие физические лица, по

инициативе кредитора, может осуществляться при одновременном соблюдении следующих

условий:

— имеется согласие должника (в письменной форме в виде отдельного документа) на

осуществление направленного на возврат его просроченной задолженности взаимодействия с

третьим лицом. Должник в любое время вправе отозвать согласие, сообщив об этом

кредитору, путем направления уведомления через нотариуса или по почте заказным письмом с

уведомлением о вручении либо путем вручения заявления под

расписку уполномоченному лицу кредитора.

— третьим лицом не выражено несогласие на осуществление с ним взаимодействия.

5.1.3. При осуществлении действий, направленных на возврат просроченной

задолженности кредитор обязан действовать добросовестно и разумно.

5.1.4. Если иное не предусмотрено федеральным законом, кредитор, не вправе без

согласия должника передавать (сообщать) третьим лицам или делать доступными для них

сведения о должнике, просроченной задолженности и ее взыскании и любые другие персональные данные

должника. Согласие должно быть дано в виде согласия должника на обработку его

персональных данных в письменной форме в виде отдельного

документа. Должник в любое время вправе отозвать согласие, путем направления

уведомления через нотариуса или по почте заказным письмом с уведомлением о вручении либо путем

вручения заявления под расписку.

5.1.5. Отправка телеграфных сообщений, текстовых, голосовых и иных сообщений,

передаваемых по сетям электросвязи, в том числе подвижной радиотелефонной связи

по инициативе кредитора осуществляется в рабочие дни в период с 08:30 до 17:30 часов, в выходные и

нерабочие, праздничные дни в период с 09:00 до 20:00 часов по местному времени по

месту жительства или пребывания должника общим числом:

— не более двух раз в сутки;

— не более четырех раз в неделю;

— не более шестнадцати раз в месяц.

В текстовом сообщении указывается следующая информация:

— фамилия, имя и отчество (при наличии) либо наименование кредитора, а также лица,

действующего от его имени и (или) в его интересах;

— сведения о факте наличия просроченной задолженности (без указания ее размера и

структуры);

— номер контактного телефона кредитора, а также лица, действующего от его имени и (или) в его

интересах.

5.1.6. Личные встречи и телефонные разговоры по инициативе кредитора осуществляются в рабочие дни в

период с 08:30 до 18:30 часов, в выходные и нерабочие праздничные дни в период с 09:00 до 20:00

часов по местному времени по месту жительства или пребывания должника со следующей

периодичностью:

— более одного раза в сутки;

— более двух раз в неделю;

— более восьми раз в месяц.

5.1.7. Кредитор и заемщик вправе заключить соглашение, предусматривающее частоту взаимодействия, отличную от предусмотренной пунктами 5.1.5. и 5.1.6. настоящих Правил.

5.1.8. Почтовые отправления направляются по месту жительства или месту пребывания должника. В почтовых отправлениях обязательно указываются:

1) информация о кредиторе, а также лице, действующем от его имени и (или) в его интересах:

а) наименование, основной государственный регистрационный

номер, идентификационный номер налогоплательщика, место нахождения (для юридического лица), фамилия, имя и отчество (при наличии) (для физического лица), основной государственный регистрационный номер (для индивидуального предпринимателя);

б) почтовый адрес, адрес электронной почты и номер контактного телефона;

в) сведения о договорах и об иных документах, подтверждающих полномочия кредитора, а также лица, действующего от его имени и (или) в его интересах;

2) фамилия, имя и отчество (при наличии) и должность лица, подписавшего сообщение;

3) сведения о договорах и об иных документах, являющихся основанием возникновения права требования к должнику;

4) сведения о размере и структуре просроченной задолженности, сроках и порядке ее погашения (в случае, если к новому кредитору перешли права требования прежнего кредитора в части, указывается объем перешедших к кредитору прав требования);

5) реквизиты банковского счета, на который могут быть зачислены денежные средства, направленные на погашение просроченной задолженности.

5.1.9. Должник и кредитор вправе, в том числе при проведении переговоров о реструктуризации просроченной задолженности, заключить соглашение, предусматривающее частоту взаимодействия с должником по инициативе кредитора,

отличную от предусмотренной пунктами 5.1.6., 5.1.7., 5.1.9. настоящих Правил.

5.2. Должник вправе направить кредитору заявление по форме, утвержденной Приказом Федеральной службы судебных приставов № 822 от 28.12.2016 «Об утверждении формы заявления должника об осуществлении взаимодействия с кредитором и (или) лицом, действующем от его имени и (или) в его интересах, только через представителя либо об отказе от взаимодействия», касающееся взаимодействия с должником способами, предусмотренными пунктом 5.1. настоящих Правил, с указанием на:

1) осуществление взаимодействия только через указанного должником представителя;

2) отказ от взаимодействия.

Заявление должно быть направлено через нотариуса или по почте заказным письмом с уведомлением о вручении либо путем вручения заявления под расписку.

Заявление должника о том, что взаимодействие будет осуществляться только через указанного им представителя, должно содержать фамилию, имя и отчество (при наличии) представителя должника, номер его контактного телефона, почтовый адрес и адрес электронной почты. В качестве представителя должника, может выступать только адвокат.

Заявление должника об отказе от взаимодействия может быть направлено кредитору, не ранее чем через четыре месяца с даты возникновения просрочки исполнения должником обязательства. Заявление должника об отказе от взаимодействия, направленное им до истечения указанного срока, считается недействительным.

В случае принятия судебного акта о взыскании просроченной задолженности с даты его вступления в законную силу действие заявления должника об отказе от взаимодействия и связанных с ним ограничений, приостанавливается на два месяца. В течение указанного срока допускается осуществление направленного на возврат просроченной задолженности взаимодействия с должником с соблюдением иных ограничений. В случае, если до дня вступления в законную силу судебного акта о взыскании просроченной задолженности заявление должника об отказе от взаимодействия не направлялось, он вправе направить такое заявление, по истечении одного месяца со дня вступления в законную силу судебного акта о взыскании просроченной задолженности.

Должник в любое время вправе отменить свое заявление, путем уведомления об этом кредитора способом, предусмотренным договором (при его наличии), или путем направления уведомления по почте заказным письмом с уведомлением о вручении либо путем вручения уведомления под расписку.

5.3 Кредитор в течение тридцати рабочих дней с даты привлечения иного лица для осуществления с должником взаимодействия, направленного на возврат просроченной задолженности, обязан уведомить об этом должника путем направления соответствующего уведомления по почте заказным письмом с уведомлением о вручении или путем вручения уведомления под расписку либо иным способом, предусмотренным соглашением между кредитором и должником.

5.4. Кредитор обязан ответить на обращение должника по содержащимся в таком обращении вопросам, касающимся просроченной задолженности и ее взыскания, не позднее

тридцати дней со дня получения такого обращения.

6.ПРОЧИЕ УСЛОВИЯ

6.1. Все уведомления и сообщения должны направляться кредитором и заемщиком в письменной форме. Кредитор вправе направлять заемщику информацию посредством передачи текстовых SMS-сообщений на мобильный телефон заемщика, а также через сотрудника кредитора и посредством почтовой связи (заказным письмом с уведомлением).

6.2.Кредитор гарантирует соблюдение тайны об операциях своих заемщиков, а также об иных сведениях, охраняемых законодательством Российской Федерации, за исключением случаев, когда на

разглашение такой тайны заемщик предоставил соответствующее письменное согласие и в случаях, установленных законодательством Российской Федерации.

6.3. Изменения и дополнения к настоящим Правилам утверждаются директором МКК, публикуются на сайте компании и в офисе

предоставления займов.

6.4. Во всем остальном, что не предусмотрено настоящими Правилами, стороны руководствуются договором займа и действующим законодательством Российской Федерации.

Утвержден Банком России 22.06.2017

Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих микрофинансовые организации

Настоящий базовый стандарт защиты прав и интересов физических и юридических лиц – получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих микрофинансовые организации (далее – Стандарт), разработан в соответствии со ст. ст. 4, 5 Федерального закона от 13 июля 2015 года № 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка», Федеральным законом от 2 июля 2010 года № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях», Указанием Банка России от 30 мая 2016 года № 4027-У «О перечне обязательных для разработки саморегулируемыми организациями в сфере финансового рынка, объединяющими микрофинансовые организации, кредитные потребительские кооперативы, базовых стандартов и требованиях к их содержанию, а также перечне операций (содержании видов деятельности) на финансовом рынке, подлежащих стандартизации в зависимости от вида деятельности финансовых организаций», Указанием Банка России от 3 февраля 2016 года

№ 4278-У «О требованиях к содержанию базового стандарта защиты прав и интересов физических и юридических лиц – получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих микрофинансовые организации». Настоящий Стандарт определяет основные принципы в области защиты прав и интересов получателей финансовых услуг и устанавливает требования, которыми микрофинансовая организация должна руководствоваться в процессе осуществления микрофинансовой деятельности.

Глава 1. Общие положения

Статья 1. Предмет регулирования и сфера применения настоящего Стандарта

Настоящий Стандарт принят в целях:

- обеспечения соблюдения прав и законных интересов получателей финансовых услуг, оказываемых микрофинансовыми организациями;

- предупреждения недобросовестных практик взаимодействия микрофинансовых организаций с получателями финансовых услуг;

- повышения информационной открытости рынка микрофинансирования в Российской Федерации, а также повышения уровня финансовой грамотности и информированности получателей финансовых услуг о деятельности микрофинансовых организаций;

- повышения качества финансовых услуг, оказываемых микрофинансовыми организациями, а также создания условий для эффективного осуществления саморегулируемыми организациями в сфере финансового рынка контроля за деятельностью микрофинансовых организаций.

- Стандарт основывается на нормах законодательства Российской Федерации.

- Стандарт обязателен к применению микрофинансовыми организациями вне зависимости от их членства в саморегулируемой организации и действует в части, не противоречащей законодательству Российской Федерации, включая нормативные акты Банка России.

- Микрофинансовая организация обязана включать в договор с третьим лицом, действующим по поручению, от имени и за счет такой микрофинансовой организации, положения, обязывающие такое третье лицо соблюдать требования настоящего Стандарта.

- Микрофинансовая организация обязана обеспечить соблюдение требований настоящего Стандарта третьим лицом, действующим по поручению, от имени и за счет микрофинансовой организации, в том числе на основании гражданско-правового договора или доверенности.

Статья 2. Основные понятия, используемые в настоящем Стандарте

Для целей настоящего Стандарта используются следующие основные понятия:

- личный кабинет – информационный ресурс, который размещен на официальном сайте микрофинансовой организации, позволяющий получателю финансовой услуги получать информацию об исполнении им своих обязанностей по договору об оказании финансовой услуги, а также взаимодействовать с микрофинансовой организацией посредством обмена сообщениями с использованием информационно- телекоммуникационной сети «Интернет»;

- обращение – направленное в микрофинансовую организацию получателем финансовой услуги, представителем получателя финансовой услуги, Банком России или иным уполномоченным органом или лицом в письменной форме на бумажном носителе или в виде электронного документа заявление, жалоба, просьба или предложение, касающееся оказания микрофинансовой организацией финансовых услуг;

- онлайн-заем – договор микрозайма, заключенный с использованием информационно-телекоммуникационной сети «Интернет» или иным разрешенным законом способом, при котором взаимодействие получателя финансовой услуги с микрофинансовой организацией осуществляется дистанционно, и сумма займа по которому предоставлена получателю финансовой услуги в безналичной форме (включая перевод денежных средств без открытия счета);

- официальный сайт микрофинансовой организации – сайт в информационно- телекоммуникационной сети «Интернет», содержащий информацию о деятельности

микрофинансовой организации, электронный адрес которого включает доменное имя, права на которое принадлежат микрофинансовой организации;

- получатель финансовой услуги – физическое лицо (в том числе зарегистрированное в качестве индивидуального предпринимателя) или юридическое лицо, обратившееся в микрофинансовую организацию с намерением получить, получающее или получившее финансовую услугу;

- POS-микрозаем – денежные средства, предоставленные микрофинансовой организацией получателю финансовой услуги на основании договора микрозайма без обеспечения исполнения обязательств по такому договору в счет оплаты товара (работы, услуги) посредством перечисления таких денежных средств микрофинансовой организацией на банковский счет продавца (исполнителя) товара (работы, услуги);

- реструктуризация задолженности – решение микрофинансовой организации в отношении задолженности получателя финансовой услуги, влекущее изменение порядка и (или) срока возврата и (или) размера задолженности, в том числе полное или частичное прощение суммы основного долга и (или) начисленных процентов, уменьшение или неприменение неустойки (штрафа, пени) за несвоевременный возврат суммы займа (в том числе микрозайма), рассрочка и (или) отсрочка платежа, отказ от применения мер по взысканию задолженности без ее прощения;

- саморегулируемая организация – саморегулируемая организация в сфере финансового рынка, объединяющая микрофинансовые организации, действующая в соответствии с Федеральным законом от 13 июля 2015 года № 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка»;

- финансовые услуги – услуги по предоставлению микрозаймов получателям финансовых услуг и (или) привлечению денежных средств по договорам займа от физических лиц.

Иные понятия и термины гражданского и других отраслей законодательства Российской Федерации, используемые в настоящем Стандарте, применяются в том значении, в каком они используются в этих отраслях законодательства Российской Федерации.

Глава 2. Правила предоставления информации получателю финансовой услуги Статья 3. Минимальный объем информации, предоставляемой получателю

финансовой услуги

- В местах оказания финансовых услуг, в том числе на официальном сайте микрофинансовой организации (в случае если микрофинансовая деятельность осуществляется с использованием информационно-телекоммуникационной сети

«Интернет»), микрофинансовая организация обязана размещать следующую информацию:

- полное и (при наличии) сокращенное наименование микрофинансовой организации, адрес микрофинансовой организации в пределах места ее нахождения, адреса обособленных подразделений микрофинансовой организации, режим работы микрофинансовой организации и ее обособленных подразделений (расположенных по месту нахождения соответствующего обособленного подразделения), контактный телефон, по которому осуществляется связь с микрофинансовой организацией, официальный сайт микрофинансовой организации (за исключением случаев, когда наличие официального сайта не является обязательным), информацию об используемом микрофинансовой организацией товарном знаке (при наличии), о факте привлечения микрофинансовой организацией к оказанию финансовых услуг третьего лица на основании гражданско-правового договора или доверенности, о регистрационном номере записи юридического лица в государственном реестре микрофинансовых организаций, о членстве в саморегулируемой организации (включая информацию о дате приема в члены саморегулируемой организации), об исключении из саморегулируемой организации (включая информацию о дате исключения из членов саморегулируемой организации), а также текст настоящего Стандарта;

- о финансовых услугах и дополнительных услугах микрофинансовой организации, в том числе оказываемых за дополнительную плату;

- об установленном в микрофинансовой организации порядке разъяснения условий договоров и иных документов в отношении финансовой услуги, которую получатель финансовой услуги намерен получить, а также о лице, ответственном за предоставление соответствующих разъяснений;

- о рисках, связанных с заключением и исполнением получателем финансовой услуги условий договора об оказании финансовой услуги, и возможных негативных финансовых последствиях при использовании финансовой услуги (выдаче потребительского займа или привлечении денежных средств финансовой организацией) согласно пункту 2 настоящей статьи;

- о правах получателя финансовой услуги при осуществлении процедуры взыскания просроченной задолженности;

- о способах и адресах для направления обращений получателями финансовых услуг, в том числе о возможности направления обращений в саморегулируемую организацию и в Банк России;

- о способах защиты прав получателя финансовой услуги, включая информацию о наличии возможности и способах досудебного урегулирования спора, в том числе о процедуре медиации (при наличии соответствующего условия в договорах об оказании финансовых услуг).

- Микрофинансовая организация предоставляет информацию о рисках, связанных с ненадлежащим исполнением получателем финансовой услуги своих обязательств по договору об оказании финансовой услуги, и о возможных негативных финансовых последствиях при использовании финансовой услуги, в том числе:

- информацию о возможном увеличении суммы расходов получателя финансовой услуги, по сравнению с ожидаемой суммой расходов, при несвоевременном исполнении обязательств по договору об оказании финансовой услуги и о применяемой к получателю финансовой услуги неустойке (штрафе, пени) за нарушение обязательств по договору об оказании финансовой услуги;

- информацию о том, что привлекаемые микрофинансовой организацией займы от физических лиц не являются вкладами, принимаемыми кредитными организациями, и не застрахованы в системе обязательного страхования вкладов физических лиц в банках Российской Федерации;

- информацию о рисках невозврата денежных средств, привлекаемых микрофинансовой организацией от получателей финансовых услуг по договорам о привлечении денежных средств (займа, инвестирования), а также путем приобретения получателями финансовых услуг ценных бумаг, выпускаемых микрофинансовой организацией.

- Микрофинансовая организация обязана предоставить получателю финансовой услуги информацию, достаточную для принятия обоснованного решения о целесообразности заключения договора потребительского займа на предлагаемых микрофинансовой организацией условиях, в частности, сообщить о необходимости внимательно проанализировать свое финансовое положение, учитывая, в том числе, следующие факторы:

- соразмерность долговой нагрузки получателя финансовой услуги с текущим финансовым положением;

- предполагаемые сроки и суммы поступления денежных средств для исполнения своих обязательств по договору об оказании финансовой услуги (периодичность выплаты заработной платы, получения иных доходов);

- вероятность наступления обстоятельств непреодолимой силы и иных обстоятельств, которые могут привести к невозможности исполнения своих обязательств по договору об оказании финансовой услуги (в том числе, потеря работы, задержка получения заработной платы и иных видов доходов по не зависящим от получателя финансовой услуги причинам, состояние здоровья получателя финансовой услуги, которое способно негативно повлиять на трудоустройство и, соответственно, получение дохода).

- Микрофинансовая организация обязана предоставить получателю финансовой услуги информацию о том, что сведения, предоставленные получателем финансовой услуги в ответ на запрос микрофинансовой организации в соответствии с пунктом 1 статьи 9 настоящего Стандарта, могут оказать влияние на индивидуальные условия заключаемого договора потребительского займа.

Статья 4. Принципы и порядок предоставления информации получателям финансовых услуг

- Информация, указанная в статье 3 настоящего Стандарта, доводится микрофинансовой организацией до получателей финансовых услуг:

- на равных правах и в равном объеме для всех получателей финансовых услуг;

- бесплатно, с учетом пункта 3 настоящей статьи;

- на русском языке, и дополнительно, по усмотрению микрофинансовой организации, на государственных языках субъектов Российской Федерации и (или) родных языках народов Российской Федерации;

- в доступной форме, обеспечивающей разъяснение специальных терминов (в случае их наличия). В частности, микрофинансовая организация обязана обеспечить, чтобы предоставляемая получателям финансовых услуг информация и содержание документов были понятны и доступны получателям финансовых услуг, не имеющим специальных знаний в области финансов. При этом не допускается искажение информации, приводящее к неоднозначному или двусмысленному толкованию условий финансовой услуги;

- в соответствии с обстоятельствами на момент предоставления;

- в случае предоставления информации на бумажном носителе, с использованием хорошо читаемого шрифта и в соответствии с Санитарными правилами и нормативами «Гигиенические требования к изданиям книжным для взрослых. СанПиН 1.2.1253-03», утвержденными Главным государственным санитарным врачом Российской Федерации 30 марта 2003 года.

- Для предоставления информации получателю финансовой услуги микрофинансовая организация обязана использовать согласованные с получателем финансовой услуги при заключении договора об оказании финансовой услуги информационные носители и каналы связи, включая, по крайней мере, телефонную и почтовую связь, а также сообщение информации через официальный сайт микрофинансовой организации (при наличии последнего). Микрофинансовая организация обязана обеспечить возможность взаимодействия с получателем финансовой услуги по тем каналам связи, которые использовались получателем финансовой услуги при заключении договора об оказании финансовой услуги.

- Микрофинансовая организация по договору потребительского микрозайма обязана бесплатно (но не более одного раза по одному договору об оказании финансовой услуги) и неограниченное число раз за плату, не превышающую расходов на изготовление соответствующего документа, предоставить получателю финансовой услуги по его требованию заверенные микрофинансовой организацией копии следующих документов или обосновать невозможность предоставления таких документов:

- подписанный сторонами документ, содержащий индивидуальные условия договора об оказании финансовой услуги;

- подписанное получателем финансовой услуги заявление на предоставление займа (если оформление такого заявления обязательно в соответствии с законодательством Российской Федерации);

- документ, подтверждающий выдачу получателю финансовой услуги займа (ордер, платёжное поручение, справка о перечислении денежных средств на электронное средство платежа), а для POS-микрозаймов – документ, подтверждающий перечисление денежных средств в пользу получателя финансовой услуги;

- согласия, предоставленные получателем финансовой услуги во исполнение действующего законодательства Российской Федерации, регулирующего порядок взыскания просроченной задолженности;

- документ, подтверждающий полное исполнение получателем финансовой услуги обязательств по договору об оказании финансовой услуги.

- В случае если документы, указанные в подпунктах 1, 2 и 4 пункта 3 настоящей статьи, были подписаны получателем финансовой услуги аналогом собственноручной подписи (включая электронную подпись), микрофинансовая организация обеспечивает получателю финансовой услуги доступ к электронным копиям указанных документов с возможностью просмотра и скачивания таких документов до полного исполнения микрофинансовой организацией и получателем финансовой услуги обязательств по договору об оказании финансовой услуги.

- Документы, указанные в пункте 3 настоящей статьи, составляются на русском языке и распечатываются с использованием хорошо читаемого шрифта и в соответствии с Санитарными правилами и нормативами «Гигиенические требования к изданиям книжным для взрослых. СанПиН 1.2.1253-03», утвержденными Главным государственным санитарным врачом Российской Федерации 30 марта 2003 года.

- Документы, указанные в подпунктах 1-4 пункта 3 настоящей статьи, предоставляются в течение 10 (десяти) рабочих дней со дня регистрации соответствующего запроса от получателя финансовой услуги в «Журнале регистрации обращений». Документ, указанный в подпункте 5 пункта 3 настоящей статьи, предоставляется в течение 1 (одного) рабочего дня со дня регистрации соответствующего запроса от получателя финансовой услуги в «Журнале регистрации обращений». Если документ, указанный в пункте 3 настоящей статьи, оформляется третьим лицом по причине участия этого лица в соответствующей операции с получателем финансовой услуги, срок предоставления документа микрофинансовой организацией увеличивается на срок, необходимый для запроса этого документа, однако не более чем на 5 (пять) рабочих дней. Если обращение получателя финансовой услуги содержит помимо требования о предоставлении документов также иные требования или вопросы, микрофинансовая организация вправе предоставить указанные в пункте 3 настоящей статьи документы при ответе на такое обращение в срок, указанный в пункте 3 статьи 19 настоящего Стандарта.

Статья 5. Особенности предоставления информации на официальном сайте микрофинансовой организации

- Наличие официального сайта является обязательным для микрофинансовой компании.

- Микрофинансовым организациям рекомендуется обеспечить наличие специальной версии официального сайта для слабовидящих.

- Официальный сайт микрофинансовой организации должен содержать раздел, описывающий структуру сайта, позволяющий в доступной форме определить местонахождение каждой страницы официального сайта в этой структуре.

- Информация, размещаемая на официальном сайте микрофинансовой организации, должна отвечать следующим требованиям:

- информация должна быть круглосуточно доступна получателю финансовой услуги на русском языке для ознакомления и использования, без взимания платы за ознакомление с информацией или иное ее использование и без иных ограничений;

- информация должна быть доступна получателю финансовой услуги с использованием бесплатного или широко распространенного программного обеспечения;

- информация не должна быть зашифрована или защищена от доступа иными средствами, не позволяющими осуществить ознакомление получателя финансовой услуги с ее содержанием, без использования программного обеспечения или технических средств иных, чем веб-обозреватель или общедоступное бесплатное программное обеспечение. Доступ к информации, размещенной на официальном сайте микрофинансовой организации (за исключением информации, размещенной в личном кабинете получателя финансовой услуги), не может быть обусловлен требованием регистрации получателя финансовой услуги или предоставления им персональных данных, а также требованием заключения им лицензионных или иных соглашений.

- Раздел официального сайта микрофинансовой организации с информацией об этой микрофинансовой организации и условиях оказываемых ею финансовых услуг, подлежащей раскрытию в соответствии с Федеральным законом от 21 декабря 2013 года

№ 353-ФЗ «О потребительском кредите (займе)», Федеральным законом от 2 июля 2010 года №151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях», иными федеральными законами Российской Федерации, а также принятыми в соответствии с ними нормативными актами, должен быть круглосуточно доступен для автоматической (без участия человека) обработки информационными системами в один переход по гиперссылкам с главной страницы официального сайта микрофинансовой организации.

- Суммарная длительность перерывов в работе официального сайта микрофинансовой организации либо страницы в информационно-телекоммуникационной сети «Интернет», содержащих информацию, указанную в пункте 5 настоящей статьи, не

должна превышать 4 (четырех) часов в месяц (за исключением перерывов, связанных с обстоятельствами непреодолимой силы, подтвержденными решениями (заявлениями) компетентных органов государственной власти и уполномоченных организаций, либо с действиями третьих лиц, подтвержденными соответствующими документами, выданными органами государственной власти, и (или) сторонними организациями, имеющими техническую возможность фиксации таких действий третьих лиц).

- Микрофинансовая организация обязана обеспечить получателю финансовой услуги доступ в личном кабинете получателя финансовой услуги (если такой способ взаимодействия с получателем финансовой услуги предусмотрен договором об оказании финансовой услуги), как минимум, к следующей информации:

- индивидуальные условия договора потребительского займа, а в случае их изменения после заключения указанного договора — с учетом изменений, внесенных в договор потребительского займа;

- график платежей по договору потребительского займа, а в случае его изменения — с учетом изменений;

- структура и размер текущей задолженности получателя финансовой услуги.

Глава 3. Предоставление информации рекламного характера о деятельности микрофинансовой организации

Статья 6. Основные принципы предоставления информации рекламного характера о деятельности микрофинансовой организации

- Основными принципами предоставления информации рекламного характера являются добросовестность, полнота и достоверность сообщаемых сведений.

- Микрофинансовая организация вправе выбрать форму, способ и средства рекламирования своих финансовых услуг с учетом требований действующего законодательства Российской Федерации и настоящего Стандарта.

- Информация рекламного характера должна быть оформлена таким образом, чтобы не злоупотреблять доверием получателя финансовой услуги и (или) не эксплуатировать недостаток у получателя финансовой услуги опыта и знаний.

- Информация рекламного характера не должна содержать каких-либо текстовых, звуковых или визуальных обращений или заявлений, которые прямо или косвенно, посредством замалчивания, двусмысленности или преувеличения, могут ввести получателя финансовой услуги в заблуждение, в частности, в отношении условий финансовой услуги, которые могут повлиять на выбор получателя финансовой услуги.

Статья 7. Особенности интернет-рекламы

- Микрофинансовая организация-рекламодатель не вправе использовать фирменное наименование и (или) товарный знак иной микрофинансовой организации в

качестве ключевых слов при размещении контекстной рекламы в информационно- телекоммуникационной сети «Интернет».

- Микрофинансовая организация-рекламодатель в целях недопущения предоставления получателю финансовой услуги недостоверной информации не должна применять маскировку официального сайта (клоакинг) под официальный сайт другой микрофинансовой организации, обнародованный ранее. Микрофинансовая организация, под веб-сайт которой производится маскировка, вправе обратиться в саморегулируемую организацию, членом которой она является, с представлением доказательств клоакинга и с требованием об обеспечении защиты прав и интересов микрофинансовой организации, под официальный сайт которой производится маскировка.

- Микрофинансовая организация-рекламодатель не вправе использовать для рекламы своих услуг программы для электронно-вычислительной машины, которые предназначены для изменения информации, обрабатываемой посредством иной программы для электронно-вычислительной машины, предназначенной для получения доступа к сайтам в информационно-телекоммуникационной сети «Интернет», и (или) для совершения иных действий, связанных с такой информацией (браузерные плагины).

Глава 4. Правила взаимодействия микрофинансовых организаций с получателями финансовых услуг

Статья 8. Общие правила взаимодействия микрофинансовых организаций с получателями финансовых услуг